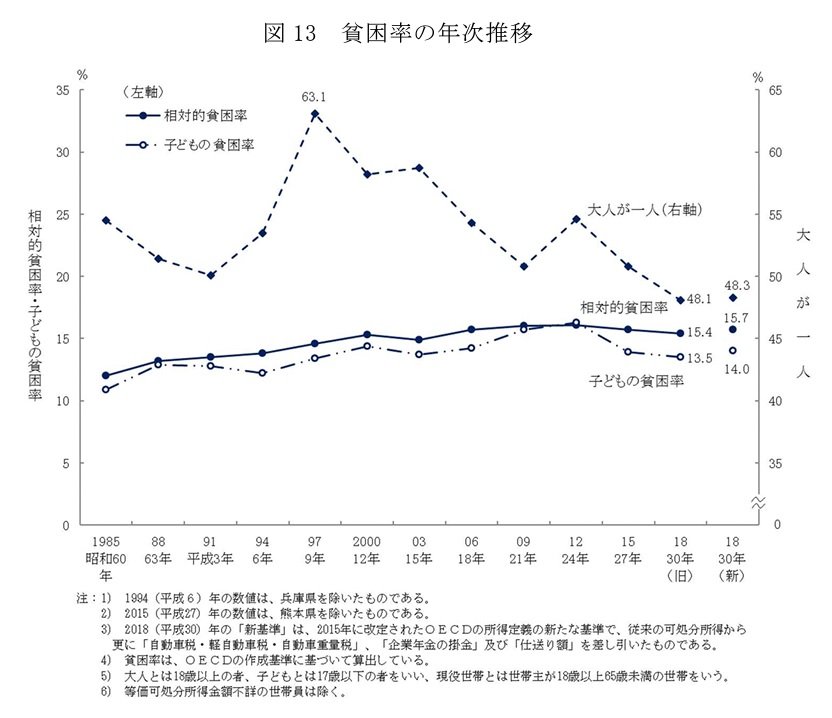

日本は先進国で、世界第3位の経済大国でありながら実は「貧困率」が意外にも高い。厚生労働省の『国民生活基礎調査』で大規模調査を実施した2019年のデータを見ると日本の貧困線(生活に必要な物を購入できる最低限の収入を表す指標)は127万円、相対的貧困率にして15.4%にもなっている。貧困線とは、手取り収入を世帯人員で調整したものの中央値の半分の額をいう。相対貧困率とは、 大多数よりも貧しい状態を示した割合のことだ。所得の格差といってもいいだろう。年次推移を見てみると、1985年には12%だった相対的貧困率が2000年には15.3%まで上昇し、その後横這いになっている。

出典:2019年『国民生活基礎調査』(厚生労働省)

https://www.mhlw.go.jp/toukei/saikin/hw/k-tyosa/k-tyosa19/dl/03.pdf

ちょうど就職氷河期とリンクしている。この頃から格差社会がはじまったと考えても良いでだろう。そして日本の貧困率が高いのは、ひとり親世帯と単身の高齢者が増加したことによる。今回は、現役時代に対処可能な単身高齢者になった時の対策を考えてみたいと思う。結婚していたとしても、最後はかならず「おひとり様」になってしまうのだ。現役時代から、おひとり様対策をしておく必要がある。

---fadeinPager---

退職金はあてにならないと考える

老後資金を支える「退職金」だが、必ずもらえるとは限らない。民間企業の場合、退職金を支給する会社の数や支給額は年々減ってきている。実際、筆者のセミナーの受講者から「退職金が300万円に減ってしまって愕然としている」と質問をいただいた。親の介護で時短勤務になった影響もあるとのことだったが、退職金については期待できないことも多い。

退職金制度がなくても違法ではないからだ。現状でも5人に1人が退職金をもらえないのだ。入社した時と制度が変わってしまった場合、厚生年金の加入の上限である70歳まで働き、ライフプランニング表を作成して年金の繰下げ受給のタイミングを試算するしかない。

特にコロナをきっかけに退職金制度の見直しが加速している。若い世代でも退職金の制度は、よく調べておいて欲しい。退職金の計算式は就業規則や退職金規定で調べることが可能だ。退職金がいくらになるのか、ザックリでも良いので試算できないと老後のプランが立てられない。

---fadeinPager---

退職金の計算は遅くとも30代に

また他にもセミナーの受講者から「退職金をもらってから年金の支給額と生活費も含め計算をしたら収支がほとんどトントンだった。退職金で旅行に行けると思っていたのに何もできない」と相談されることもある。

退職金をもらってから計算したのは、とても良いことだ。しかし計算するのは、実はもらってからでは遅いのだ。収入がなくなる前に計算をしておかないと対策ができない。筆者のパートナーは外資系企業に勤めているのだが、その事業部が他社に何度も売られていて、毎回退職金の制度が違う。年俸でもらっていた時期もあるし、日本の退職金制度に近い会社に買われたこともあった。転職は一度もしていないのに制度が変わってしまうので、ほとんど退職金は期待できない。

なので退職金はあてにせずにiDeCoを利用して30代から積立をしている。同じ会社に勤めていたとしても退職金制度は変わることもあるのだから、お勤めの会社の制度をよく調べておくことが重要だ。その上で老後資金の計画を立てよう。

---fadeinPager---

おひとり様の老後に必要なお金は?

夫婦であっても最終的には老後はおひとり様だ。パートナーがいても2人で生活している時の年金額と自分ひとりになった時の年金額も調べておくべきだ。男性・女性は関係ない。専業主婦だった妻が亡くなったとしても老齢基礎年金は半額になってしまう。貧困率が高くなるのは、高齢者の単身世帯が多くなったことが原因なのだ。

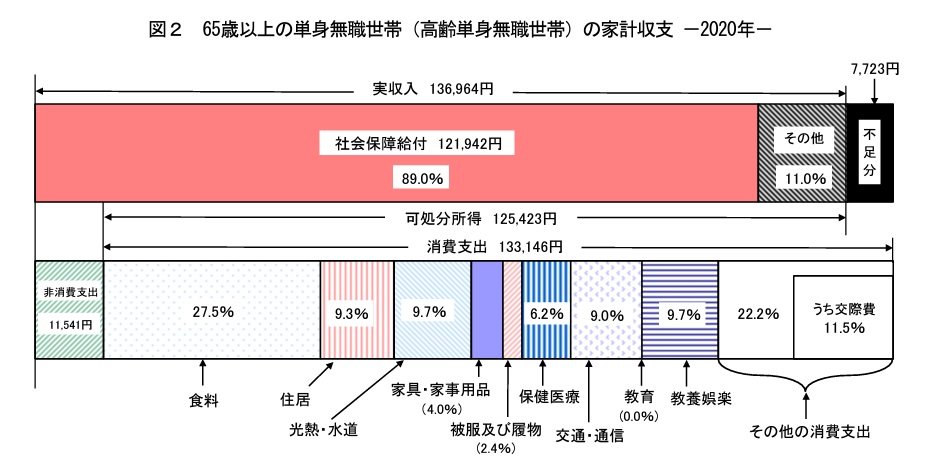

高齢者のおひとり様の場合、月々どのくらいのお金が必要になるのか? 総務省の調査2020年『家計調査年報』によると65歳以上の単身無職世帯の1カ月の収入と支出実収入は13万6964円で税金や社会保険料などを差し引いた可処分所得は、12万5,423円だ。一方支出は13万3,146円。毎月7,723円の赤字、年間だと9万2,676円が不足となる。

出典:2020年『家計調査年報』(総務省統計局)

https://www.stat.go.jp/data/kakei/2020np/gaikyo/pdf/gk02.pdf

いくら準備をしたらいいのかの目安は平均余命で考えておこう。2020年の平均余命を見ると65歳男性は20.05年、65歳女性は24.91年だ。男性の場合は約190万円、女性は約230万円が不足することになる。ただし前述の支出は、生活費の不足額だ。おひとり様で病気になった場合も想定しておこう。医療費は上限があるが、ひとりだと通院にタクシーを使ったり意外にもお金がかかる。余裕を持って考えておくと安心だ。

---fadeinPager---

これからの老後は"ITスキル"が重要

また、お金だけではない問題もある。おひとり様だと「孤独」になってしまうのだ。趣味を持つことも大切だ。筆者が区立のスポーツセンターに行くと、老後におひとり様になったという方によく合う。健康維持のためと孤独にならないために、グループレッスンにでて、参加者と意識的に会話するのだという。また、積極的に活動している方は高齢であってもネットを活用されていてご家族とSNSでやりとりしているそうだ。

ワクチンの接種もネットで予約するなどIT化が進んでいる。新しいものにチャレンジすることも重要だ。筆者の投資講座ではパソコンを使うので講座受講を機にパソコン教室に通われる方も少なくない。それをキッカケに、再就職された方もいる。特に金融関連は、IT化が進んでいる。銀行もネットバンキングが進み実店舗が少なくなってきているのと、ATMまでもが少なくなっている。電子決済も増えているから早めにIT化を進めることも大事なことだ。

---fadeinPager---

おひとり様対策はインフレ対策?

おひとり様のお金の対策で重要なのは「インフレ率」を考えることだ。OECD(経済協力開発機構)は2023年の主要20か国(G20)のインフレ率が6.0%になるという見通しを発表している。世界中で発生している「インフレ」について、かなり長い期間インフレが続くのではないかと予測している。なぜなら、デフレの改善と違ってインフレの改善は、緊縮的財政政策をしなければならないからだ。緊縮的財政政策とは、政府支出の抑制や増税といった手段になる。このような政策は、国民の支持を受けにくいのだ。

海外と比較したらインフレ率は低いが日本も確実に「インフレ」がはじまっている。インフレとはモノの値段が上がって、お金の価値が低くなることだ。食品などは、随分値上がりした。そして危惧しなければならないのは、不動産価格の上昇がはじまっていることだ。将来的に住宅ローンの金利が上がるかもしれない。また、あなたの資産が預貯金だけの場合、インフレが進むと資産は目減りしていってしまう。

物価の上昇よりも、預金の金利はかなり低いからだ。2%で物価が上昇していくとしたら預金の金利は、0.001%だから預金だけでは資産が目減りしてしまうのだ。そう考えるとおひとり様対策とは、インフレと同様に増える資産を保有するということになるのだ。

【執筆者】

川畑明美●ファイナンシャルプランナー 「私立中学に行きたいと」子どもに言われてから、お金に向き合い赤字家計からたった6年で2000万円を貯蓄した経験をもとに家計管理と資産運用を教えている。HP:https://www.akemikawabata.com/